国家税务总局2005年8月3日发布的《税收减免管理办法(试行)》将减免税明确分为备案和报批两种类型。

报批类减免税是指应由税务机关审批的减免税项目;备案类减免税是指取消审批手续的减免税项目和不需税务机关审批的减免税项目,即法律、行政法规明确规定的减免税,纳税人只要达到相应条件,就可以享受相应的减免税待遇。备案类减免税只需要纳税人向主管税务机关申报有关资料备案即可,不再需要层层审批。

纳税人享受报批类减免税,应提交相应资料,提出申请,经按本办法规定具有审批权限的税务机关(以下简称有权税务机关)审批确认后执行。未按规定申请或虽申请但未经有权税务机关审批确认的不得享受减免税。纳税人享受备案类减免税,应提请备案,经税务机关登记备案后,自登记备案之日起执行。纳税人未按规定备案的,一律不得减免税。

(1)纳税人申请报批类减免税的,应当在政策规定的减免税期限内,向主管税务机关提出书面申请,并报送以下资料:

①减免税申请报告,列明减免税理由、依据、范围、期限、数量、金额等。

②财务报表、纳税申报表。

③有关部门出具的证明材料。

④税务机关要求提供的其他资料。

(2)纳税人在执行备案类减免税之前,必须向主管税务机关申报以下资料备案:

①减免税政策的执行情况。

②主管税务机关要求提供的有关资料。

(3)减免税起始时间的计算按以下规定执行:

①法律、法规及国家有关税收政策有规定的,按有关规定执行。

②规定新办企业减免税执行起始时间的生产经营之日是指纳税人取得第一笔收入之日。

③规定新办企业应由政府部门或行业协会颁发资质证书或其他资格证书,并以此作为企业所得税减免条件的,从有关部门据以确认资质、资格的时间起,按②规定在剩余减免税时限内享受企业所得税减免税政策。

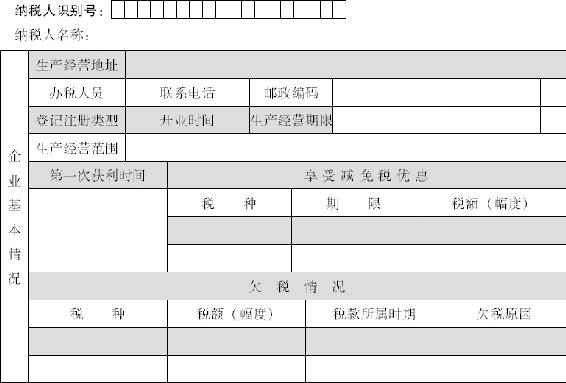

后附纳税人减免税申请审批表供读者参考,如表7-2所示。

表7-2 纳税人减免税申请审批表

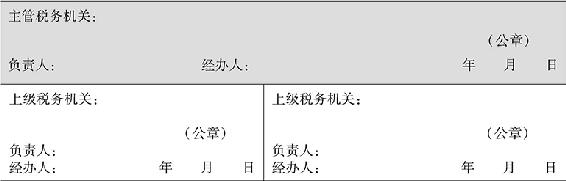

以下由税务机关填写

注:填表须知

(1)本表适用范围:各种类型纳税人。

(2)适用税种:税务机关征收的各税。

(3)纳税人申请减、免税应提交的资料如下:

①内资企业所得税减免。

●依据申请减免内容提供相关的证明文件、材料。

●财务财务报表。(https://www.xing528.com)

●营业执照和《税务登记证》副本及复印件。

●主管税务机关需要的其他资料、证件。

②个体经营税收减免。

●《营业执照》和《税务登记证》(副本)及复印件。

●残疾人资格证明及复印件。

●居民身份证及复印件。

●主管税务机关需要的其他资料、证件。

③经营期十年以上的外商投资企业减免税。

●完整的企业年度财务报表。

●中国注册会计师的查账报告。

●营业执照和《税务登记证》(副本)及复印件。

●企业被批准的合同书(外资企业提交可行性报告)。

●主管税务机关需要的其他资料、证件。

④高新技术企业减免税。

●完整的企业年度财务报表。

●中国注册会计师的查账报告。

●《营业执照》和《税务登记证》(副本)及复印件。

●有关科技部门出具的高新技术企业批准证明书及复印件。

●主管税务机关需要的其他资料、证件。

⑤减免所得税期满后企业再申请减免税。

●完整的企业年度财务报表。

●中国注册会计师的查账报告。

●《营业执照》和《税务登记证》(副本)及复印件。

●《高新技术企业批准证书》及复印件。

●出口占总产值70%的证明文件。

●主管税务机关需要的其他资料、证件。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。