1.风险的定义

在财务管理中,风险是指企业在各项财务活动中,由于各种难以预料或无法控制的因素作用,使企业的实际收益与预期收益发生背离,从而蒙受经济损失的可能性。风险存在于企业财务活动的各个环节,并影响着企业的财务目标。

风险具有多样性和不确定性,其产生的原因是由于缺乏信息和决策者不能控制未来事物的发展过程而引发的。人们错误地认为亏损就是有风险,盈利就是无风险,其实只要是实际情况与预计情况不一致,就存在风险。而且由于人们普遍具有风险反感心理,认为风险不好,其实风险不仅能带来超出预期的损失,呈现其不利一面;也能带来超出预期的收益,呈现其有利的一面。

资产的风险是指资产收益率的不确定性,其大小可用资产收益率的离散程度来衡量。

2.风险的类型

从投资主体的角度看,风险分为市场风险和企业特有风险。

(1)市场风险

这是指影响所有企业的风险。如战争、自然灾害、经济衰退、通货膨胀等。这类风险涉及所有企业,不能通过多元化投资分散,又称为不可分散风险或系统风险。

(2)企业特有风险

这是指发生于个别企业的特有事项造成的风险。如罢工、诉讼失败、失去销售市场等。这类事件是随机发生的,可以通过多元化投资分散,又称为可分散风险或非系统风险。

企业特有风险按形成的原因可分为经营风险和财务风险两大类。

①经营风险是指因生产经营方面的原因给企业盈利带来的不确定性。如原材料供应、新产品开发、产品质量、价格变化、消费者偏好等。

②财务风险又称筹资风险,是指由于举债而给企业财务成果带来的不确定性。如企业举债经营,需还本付息,一旦无力偿还到期债务,企业就会陷入财务困境甚至破产。

3.风险的衡量

风险客观存在,正视风险并将风险程度予以量化,进行较为准确的衡量,这成为财务管理中的一项重要工作。

(1)概率(Pi)

在经济活动中,某一事件在相同的条件下可能发生,也可能不发生,这类事件称为随机事件。概率是用百分数或小数来表示随机事件发生可能性及出现某种结果可能性大小的数值。一般用R表示随机事件,用Ri表示随机事件的第i种结果,用Pi表示第i种结果出现的概率。概率必须符合下列三个条件。

①所有概率在0~1之间,即0≤Pi≤1。

②所有可能结果的概率之和为1,即

③必然事件的概率为1,不可能事件的概率为0。

【例3-21】某企业甲产品投产后预计收益情况和市场销售量有关,其各种可能的收益概率分布见表3-2。

表3-2 概率分布

(2)期望值

期望值是一个概率分布中的所有可能结果,以各自相应的概率为权数计算的加权平均值,是加权平均的中心值。其计算公式为:

式中,E(R)是期望值,Pi为第i种可能情况发生的概率;Ri为在第i种可能情况下资产的收益率。

注意:期望值反映预计收益的平均化,不能直接用来衡量风险。

【例3-22】根据例3-21的数据,计算该企业的期望收益。

E(R)=∑RiPi=5×0.1+4×0.2+3×0.4+2×0.2+1×0.1=3(万元)

(3)离散程度

离散程度是指各种可能结果与期望值的偏差,是用来衡量风险大小的统计指标。一般来说,离散程度越大,风险越大;反之越小。其主要指标有方差、标准差和标准离差率等。

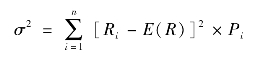

①方差(σ2)。

方差是表示资产收益率的各种可能值与其期望值之间的偏离程度的指标。其计算公式为:

②标准差(σ)。

标准差也是反映资产收益率的各种可能值与其期望值之间的偏离程度的指标。它等于方差的开方,即

![]()

注意:在期望值相同的情况下,方差和标准离差越大,风险越大。(https://www.xing528.com)

【例3-23】某公司准备考虑三个投资项目,其中项目A和B是投资两个不同公司的股票,而项目C是投资一家新成立的高科技公司,预测未来可能的收益率情况见表3-3。

表3-3 投资项目未来可能的收益率情况 %

试计算各项目的预期收益率、标准差。

各项目的预期收益率如下:

E(RA)=∑RiPi=(-22%)×0.1+(-2%)×0.2+20%×0.4+35%×0.2+50%×0.1=17.4%

E(RB)=∑RiPi=(-10%)×0.1+0%×0.2+7%×0.4+30%×0.2+45%×0.1=12.3%

E(RC)=∑RiPi=(-100%)×0.1+(-10%)×0.2+10%×0.4+40%×0.2+120%×0.1=12%

各项目的标准差如下:

③标准离差率(V)。

标准离差率也称变异系数,是资产收益率的标准差与期望值之比,即

![]()

标准离差率是一个相对指标,它表示某资产每单位预期收益中所包含的风险的大小。

注意:V越小越好(表明以较小的风险带来较高的收益)。在期望值不同的情况下,标准离差率越大,风险越大。

【例3-24】根据例3-23的数据,试计算各项目的标准离差率,并比较各项目的风险大小。

因为VA<VB<VC,所以项目A的风险最小。

4.风险控制对策

(1)规避风险

当资产风险所造成的损失不能由该资产可能获得的收益予以抵消时,应当放弃该资产,以规避风险。例如,拒绝与不守信用的厂商业务往来,放弃可能明显导致亏损的项目。

(2)减少风险

减少风险主要包括两个方面:一是控制风险因素,减少风险的发生;二是控制风险发生的频率和降低风险的损害程度。减少风险的常用方法有以下几种:

①进行准确预测;

②进行多方案优选和替代;

③及时与政府部门沟通,获取政策信息;

④开发新产品前充分进行市场调研;

⑤采用多领域、多地域、多项目、多品种的经营或投资。

(3)转移风险

对可能给企业带来灾难性损失的资产,企业应以一定的代价,采取某种方式转移风险。例如,向保险公司投保;采取合资、联营、联合开发的方式;采用技术转让、租赁经营、业务外包的方式。

(4)接受风险

接受风险包括风险自担和风险自保。风险自担是指风险损失发生时,直接将损失摊入成本或费用,或冲减利润。风险自保是指企业预留一笔风险金或随着生产经营的进行,有计划地计提资产减值准备等。

5.风险偏好

根据人们效用函数的不同,可以按照投资者对风险的偏好把投资者分为风险回避者、风险追求者和风险中立者。

(1)风险回避者

风险回避者通常主动回避风险,当预期收益率相同时,偏好于具有低风险的资产;而对于具有同样风险的资产,则钟情于具有高预期收益率的资产。本书以回避风险为基础。

(2)风险追求者

与风险回避者恰恰相反,风险追求者通常主动追求风险,喜欢收益的动荡胜于喜欢收益的稳定。他们选择资产的原则是当预期收益相同时,选择风险大的,因为这会给他们带来更大的效用。

(3)风险中立者

风险中立者通常既不回避风险,也不主动追求风险。他们选择资产的唯一标准是预期收益的大小,而不管风险状况如何。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。