1.财务杠杆效应

企业在核算普通股每股利润时会有这么一种现象:在资金结构不变的情况下,息税前利润的增长会引起普通股每股利润以更大幅度的增长,这就是财务杠杆效应。财务杠杆效应产生的原因是当息税前利润增长时,债务利息不变,优先股股利不变,这就导致普通股每股利润比息税前利润增加得更快。

财务风险是指因企业资本结构不同而影响企业支付本息能力方面的风险。影响财务风险的主要因素有资本供求的变化、利率水平的变化、企业获利能力的变化、企业资本结构的变化,等等。

2.财务杠杆系数及其计算

财务杠杆系数也称为财务杠杆率(DFL),是指普通股每股利润变动率相对于息税前利润变动率的倍数。其定义公式为:

其中:

ΔEPS——普通股每股利润变动额;

ΔEBIT——息税前利润变动额;

EPS0——基期普通股每股利润;

EBIT0——基期息税前利润。

扫描二维码

了解财务杠杆的作用

做一做

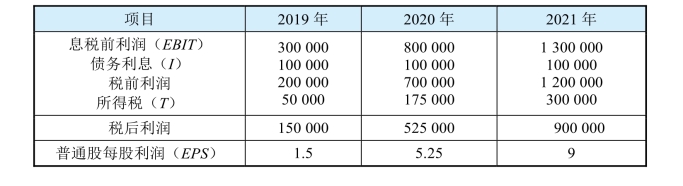

威盛公司2019年、2020年、2021年连续三年的息税前利润、普通股每股利润资料如表1-10所示。

表1-10 威盛公司近三年资料 元

从2019年到2020年,息税前利润增长了166.67%,普通股每股利润增长了250%;从2020年到2021年,息税前利润增长了62.5%,普通股每股利润增长了71.43%。(https://www.xing528.com)

要求:计算2020年和2021年的财务杠杆系数。

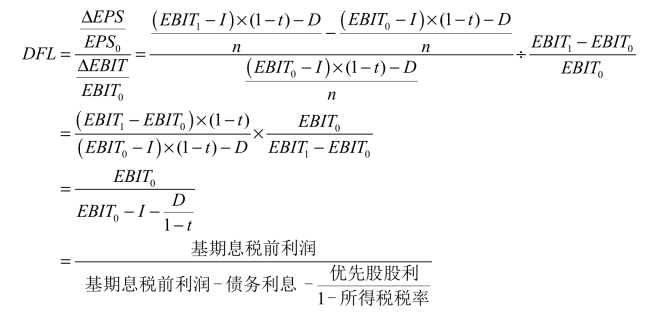

利用上述定义公式计算财务杠杆系数,必须掌握普通股每股利润变动率和息税前利润变动率,这是事后反映,不便于利用DFL进行预测。为此,人们推导出一个只需用基期数据计算财务杠杆系数的公式:

对定义公式进行推导:

其中:

I——债务利息;

t——所得税税率;

D——优先股股利;

n——普通股股数。

对于无优先股的股份制企业或非股份制企业,上述财务杠杆的计算公式可简化为:

做一做

仍按上述资料,根据2019年、2020年的数据运用预测公式分别计算2020年、2021年的财务杠杆系数。

知识延伸

从预测公式可以看出,若企业资金中没有负债,即I=0,则财务杠杆系数等于1,EPS的变动率等于EBIT的变动率,企业也就得不到财务杠杆利益,当然也就没有财务风险。在资金总额和EBIT相同的情况下,负债比率越高,财务杠杆系数越大,普通股每股收益波动的幅度越大,财务风险就越大。反之,就越小。

企业适度负债经营,在盈利条件下可能会给普通股股东带来更多的利益——财务杠杆利益;但同时也必须认识到,当企业遇到不利的情况而盈利下降时,普通股股东的利益会以更大幅度下降,即财务杠杆效应也会带来财务风险。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。