2016年6月26日,税务机关对金华清洗服务有限公司2015年度企业所得税汇算清缴的过程中,发现该公司在计算加计扣除企业所得税时,多扣除所得税630000元,根据现行《税法》规定,属于偷税行为,因此,主管税务机关责令其补交税款,同时,根据《税收征收管理法》的规定,给予一倍的罚款。

企业情况

该公司钟老板感到十分委屈,这是怎么一回事呢?

原来,金华清洗服务有限公司是一家私营企业,主要从事来料设计加工五金业务,兼营起重设备的制造。2015年度实现销售收入1450万元,现有职工95人,全年实现利润150万元。2014年11月28日,他应邀来到上海参加一个税收筹划高级研讨会,在研讨会上,他听说招用残疾人不仅可以在增值税上享受优惠,并且在企业所得税上也可以享受加计扣除。回去之后,他就与会计商量,进行涉税筹划,从2015年1月开始,该公司录用残疾人35名,残疾人月平均工资为1500元。

公司向当地主管税务机关缴纳增值税,当地主管税务机关都能够按时给予退税,但是,在企业所得税上为什么不能够加计扣除呢?

为了解决这个问题,他请来了税务专家——上海普誉财务咨询有限公司的咨询专家到现场为其提供服务。

税务专家老马对公司的纳税情况进行了全面的考察,从而发现该公司在流程操作上出了问题。于是,他对该公司的相关人员进行了具体的纳税辅导。

政策分析

安置残疾人员的企业在企业所得税方面也有优惠,但是,优惠方法做了适当调整,这样调整,既有利于所有安置特殊人员就业的企业都能享受到税收优惠,也有利于将税收优惠真正落实到需要照顾的人身上,避免出现作假带来的税收漏洞。由于残疾人员属于社会弱势群体,其就业形势尤为严峻,则安置残疾人员就业任务非常艰巨,需要税收优惠政策予以支持,动员全社会力量,妥善解决残疾人员就业问题,《企业所得税法》中着重对企业安置残疾人员支付的工资给予加计扣除进行了明确规定。

1.企业安置残疾人员享受加计扣除的标准

根据《税法》规定,企业安置残疾人员所支付的工资的加计扣除是指企业安置残疾人员的,在按照支付给残疾职工工资据实扣除的基础上,按照支付给残疾职工工资的100%加计扣除。企业每安置一名国家鼓励安置的人员就业,如果企业支付的月工资为2000元,则企业在计算应纳税所得额时,不仅可据实扣除2000元,还可以另外再多扣除2000元,也就是说,在适用税率为25%的情况下,企业每安置一名国家鼓励安置的人员就业,则可享受到500元的税收减免优惠。如果企业支付给职工更高的工资,则其所获得的税收优惠也就更多。这样规定,符合《中华人民共和国残疾人保障法》(以下简称《残疾人保障法》)提出的采取优惠政策和扶持保护措施,通过多渠道、多层次、多种形式,使残疾人劳动就业逐步普及、稳定、合理。

2.残疾人员的范围适用

根据《残疾人保障法》第二条规定,残疾人是指在心理、生理、人体结构上,某种组织、功能丧失或者不正常,全部或者部分丧失以正常方式从事某种活动能力的人。残疾人包括视力残疾、听力残疾、语言残疾、肢体残疾、智力残疾、精神残疾、多重残疾和其他残疾的人。残疾标准由国务院规定。《税法》直接引用《残疾人保障法》的规定,明确对安置持有中华人民共和国残疾人证上注明属于视力残疾、听力残疾、语言残疾、肢体残疾、智力残疾和精神残疾的人员和持有中华人民共和国残疾军人证(1至8级)的人员(以下简称残疾人)的单位给予税收优惠。

3.企业享受加计扣除应具备的条件

财政部、国家税务总局结合实际情况下发了《关于安置残疾人员就业有关企业所得税优惠政策问题的通知》(财税〔2009〕70号),明确了企业享受安置残疾职工工资100%加计扣除应同时具备如下条件:

(1)依法与安置的每位残疾人签订了1年以上(含1年)的劳动合同或服务协议,并且安置的每位残疾人在企业实际上岗工作。

(2)为安置的每位残疾人按月足额缴纳了企业所在区、县人民政府根据国家政策规定的基本养老保险、基本医疗保险、失业保险和工伤保险等社会保险。

(3)定期通过银行等金融机构向安置的每位残疾人实际支付了不低于企业所在区、县适用的经省级人民政府批准的最低工资标准的工资。(https://www.xing528.com)

(4)具备安置残疾人上岗工作的基本设施。

在这里,需要提醒纳税人注意的是,《财政部、国家税务总局关于安置残疾人员就业有关企业所得税优惠政策问题的通知》(财税〔2009〕70号)就纳税人享受有关税收优惠的条件上存在差异,前者规定了四个条件,而后者规定了五条。后者明确,月平均实际安置的残疾人占单位在职职工(与单位建立劳动关系并依法应当签订劳动合同或服务协议的雇员)总数的比例应高于25%(含25%),并且实际安置的残疾人人数多于10人(含10人)。月平均实际安置的残疾人占单位在职职工总数的比例低于25%(不含25%)但高于1.5%(含1.5%),并且实际安置的残疾人人数多于5人(含5人)的单位,可以享受企业所得税优惠政策,但不得享受本通知第一条规定的增值税优惠政策。但是,纳税人享受企业所得税加计扣除没有这个要求。

4.申报加计扣除注意事项

为了正确贯彻《企业所得税法》有关企业安置残疾人员加计扣除政策,财政部、国家税务总局下发了《关于安置残疾人员就业有关企业所得税优惠政策问题的通知》(财税〔2009〕70号),对安置残疾人员就业有关企业所得税优惠政策做了进一步的细化规定。为了帮助有关企业规避涉税风险,这里提醒纳税人注意以下几个问题:

(1)享受加计扣除优惠企业需要具备的条件。《财政部、国家税务总局关于安置残疾人员就业有关企业所得税优惠政策问题的通知》(财税〔2009〕70号)第三条规定,企业享受安置残疾职工工资100%加计扣除应同时具备四个条件。但是,在实务中我们发现部分企业往往不能同时具体以上条件,主要有以下问题:①与安置的每位残疾人签订了1年以上(含1年)的劳动合同或服务协议,但是,安置的残疾人没有在企业实际岗位工作;②部分企业安置的残疾人虽然实际上岗工作,但是,没有按规定定额缴纳企业所在区、县人民政府根据国家政策规定的基本养老保险、基本医疗保险、失业保险和工伤保险等社会保险;③支付工资为现金发放,没有通过银行等金融机构向残疾人支付工资;④安置残疾人上岗工作的基本设施比较简陋等。上述问题应当引起有关企业注意。

(2)注意加计扣除的时点。《企业所得税法实施条例》第九十六条规定,《企业所得税法》第三十条第(二)项所称企业安置残疾人员所支付的工资的加计扣除,是指企业安置残疾人员的,在按照支付给残疾职工工资据实扣除的基础上,按照支付给残疾职工工资的100%加计扣除。对此,财税〔2009〕70号文件第一条第二款明确规定,企业就支付给残疾职工的工资,在进行企业所得税预交申报时,允许据实计算扣除;在年度终了进行企业所得税年度申报和汇算清缴时,再依照规定计算加计扣除。这一规定要求企业在实际操作时,不仅要注意加计扣除额计算的基数是实际支付给残疾职工的工资额,而且还要注意允许加计扣除的时点是在年度终了进行企业所得税年度申报和汇算清缴的时点上。

(3)注意备案手续。《财务部、国家税务总局关于安置残疾人员就业有关企业所得税优惠政策问题的通知》(财税〔2009〕70号)第四条规定,企业应在年度终了进行企业所得税年度申报和汇算清缴时,向主管税务机关报送相关资料:主要包括已安置残疾职工名单及其残疾人证或残疾军人证(1至8级)复印件和主管税务机关要求提供的其他资料,办理享受企业所得税加计扣除优惠的备案手续。

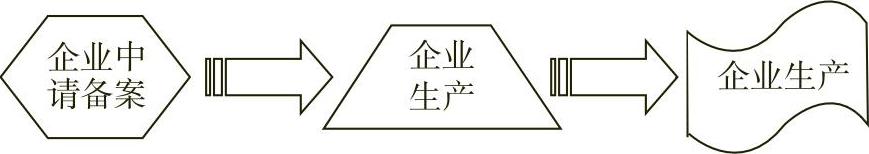

法定操作流程如图9-18所示。

图9-18 法定操作流程

举例来说,金华清洗服务有限公司是一家私营企业,主要从事家政服务、心理疏导和家庭服务咨询。2010年度实现销售收入1450万元,现有职工95人,全年实现利润150万元。当年度该公司的残疾人为35名,残疾人月平均工资为2500元。该公司2011年度累计支付残疾职工工资630000元,则该公司不仅可以在2011年度企业所得税预缴申报时,税前据实扣除残疾职工工资额630000元,而且在年度终了进行企业所得税年度申报时,还可税前再按照支付给残疾职工工资的100%计算加计扣除630000元。

筹划点评

安置残疾人就业的涉税管理是一项政策性很强的工作。金华清洗服务有限公司是一家服务性企业,平时向地方税务机关缴纳营业税,所以,对安置残疾人的营业税涉税事项的具体问题处理得比较好,但是,该公司的企业所得税在国税管理和安置残疾人的企业所得税优惠管理与营业税不同,前者属于审批事项,而后者属于备案事项,而且还必须分别办理。该公司忽视了这个问题,从而导致涉税风险。

其实,最近就安置残疾人城镇土地使用税的优惠也有新政策。

土地是一项稀缺资源,所以,国家对土地的管理力度越来越大,但是,为了扶持安置残疾人就业,促进社会的安定团结,国家对安置残疾人就业单位的城镇土地使用税也给予优惠。财务部和国家税务总局在《关于安置残疾人就业单位城镇土地使用税等政策的通知》(财税〔2010〕第121号)中,就安置残疾人就业单位城镇土地使用税等政策进行了具体规定:①关于安置残疾人就业单位的城镇土地使用税问题。自2010年12月21日(发文之日)起,对在一个纳税年度内月平均实际安置残疾人就业人数占单位在职职工总数的比例高于25%(含25%)且实际安置残疾人人数高于10人(含10人)的单位,可减征或免征该年度城镇土地使用税。具体减免税比例及管理办法由省、自治区、直辖市财税主管部门确定。②关于出租房产免收租金期间房产税问题。对于出租房产,租赁双方签订的租赁合同约定有免收租金期限的,免收租金期间由产权所有人按照房产原值缴纳房产税。③关于将地价计入房产原值征收房产税问题。对于按照房产原值计税的房产,无论会计上如何核算,房产原值均应包含地价,包括为取得土地使用权支付的价款、开发土地发生的成本费用等。宗地容积率低于0.5的,按房产建筑面积的2倍计算土地面积并据此确定计入房产原值的地价。

当然,这个文件仅是一个政策基础,如果要落实,还需要主管部门对有关问题进行具体明确和界定。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。