1.PPP模式下的产业投资基金运作模式

PPP项目资金需求量大、投资周期长,为了拓宽项目融资渠道、优化各方投资风险、提高社会资本参与PPP项目积极性,中央与地方两级政府都在积极探索成立PPP引导基金。财政部与山东、山西、河南、江苏、四川及新疆等地都成立了不同规模的PPP引导基金(简称PPP基金)。为了更好地指导实践,我们有必要分析下该类基金的运作模式。

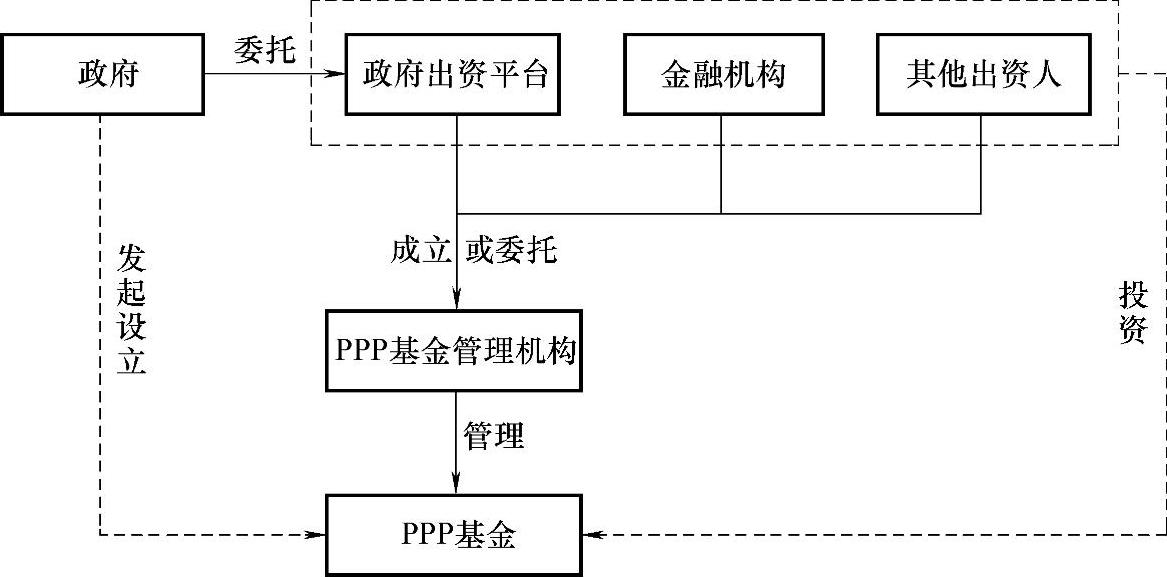

1)只设立PPP母基金,而不另设PPP子基金(见图21-1)。

图21-1 只设立PPP母基金,而不另设PPP子基金

PPP基金一般由政府(通常是财政部门)发起,政府委托政府出资平台与银行、保险等金融机构以及其他出资人共同出资,政府作为劣后级出资人,金融机构与其他出资人作为优先级出资人。PPP基金的管理人可以由PPP基金公司(公司制)或PPP基金有限合伙企业(有限合伙制)自任,也可另行委托基金管理人管理基金资产。

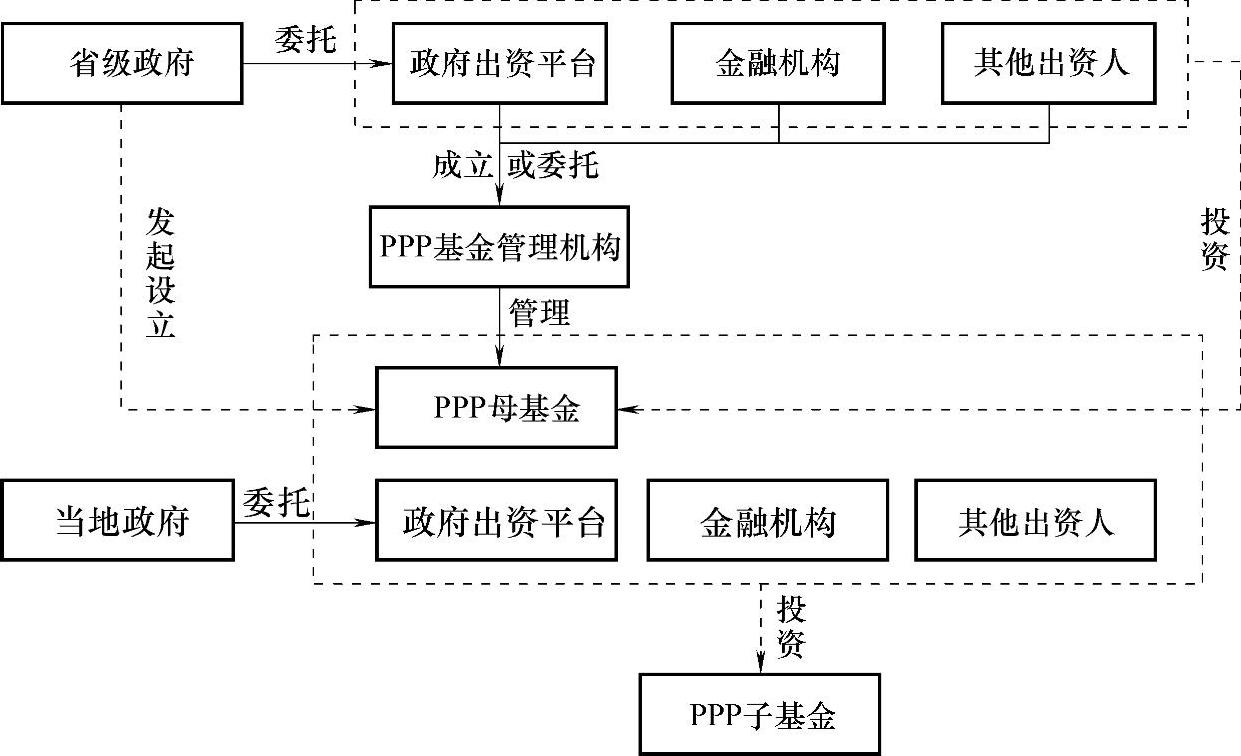

2)既设PPP母基金,也设PPP子基金,子基金出资不仅出自母基金(见图21-2)。

图21-2 既设PPP母基金,也设PPP子基金,子基金出资不仅出自母基金

首先由省级政府发起设立PPP母基金,母基金出资人为省政府出资平台、金融机构和其他出资人,一般省政府只出资其中一小部分,基金出资主要来自于银行、保险、信托等金融机构,有时深耕某个行业的实体公司也会参与。母基金规模通常不会很大,而是通过小比例投资多个由当地政府(市、县级政府)发起成立的PPP子基金,起到引导PPP项目投向的作用。山西省改善城市人居环境PPP投资引导基金就是这种实例。

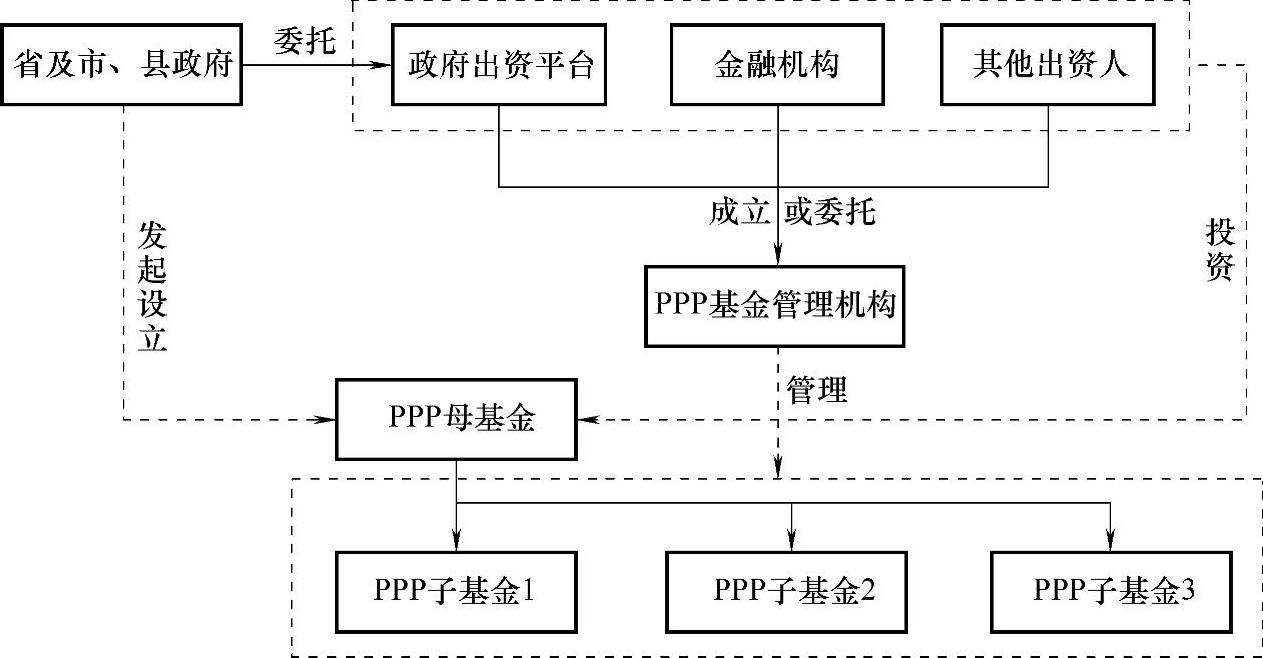

3)既设PPP母基金,也设PPP子基金,子基金出资全部出自母基金(见图21-3)。

图21-3 既设PPP母基金,也设PPP子基金,子基金出资全部出自母基金

与第二种交易结构不同,虽然都成立PPP母子基金,但在该种模式下,PPP母基金的总规模等于各子基金规模的总和,即各子基金的出资全额来自母基金。而且在某种情况下,政府可能对每个子基金分别委托基金管理机构,而不是由某个基金管理机构全权负责PPP母基金旗下的所有子基金。比如江苏省PPP融资支持基金就是这种情形,母基金规模为100亿元,每20亿元设立一个子基金,共设立五个子基金,并分别选择五家基金管理机构。

2.PPP模式下的产业投资基金运作模式的还款来源

根据PPP项目的类型不同,产业投资基金的还款来源也有不同的类型:

(1)经营性项目 经营性项目的收入完全来源于项目运营,主要依赖项目本身的运营管理,在保证特许经营协议约定质量的基础上,通过提升效率、节约成本来获取盈利,主要由商品或者服务的使用者付费,供电、供水等一般属于此类项目。

(2)准经营性项目 使用者付费不足以使社会资本获得合理的回报,政府会通过可行性缺口补助给予补贴收入,如在污水处理、垃圾处理等项目中,政府通过补贴的方式来保障参与项目的社会资本达到合理的收益。(https://www.xing528.com)

(3)公益性项目 市政道路、排水管网、生态环境治理等项目没有收入或者只有很少收入,社会资本的收入主要来源于政府的资产服务购买收入,如需要政府支付服务费用或购买资产。

3.产业投资基金参与下PPP项目的操作流程

PPP产业投资基金的投资对象一般以拥有稳定现金流的经营性PPP项目为主,适合投资的PPP项目通常应具备以下几个条件:项目融资需求大,收益长期稳定,如道路、通信、电力等;技术可靠,项目复杂程度适中;市场化程度较高;具有基于使用者付费的收费模式;具有较强的区域性。此外,对于准经营性和非经营性PPP项目是否可以进行投资,取决于在考虑了政府提供的其他配套性补偿措施之后,项目是否具有盈利的空间。

PPP产业投资基金参与PPP项目投资具有灵活的特点,既可直接投资地方政府确定的项目公司(即特许经营公司或运营公司),作为股东持有项目公司股权,参与项目公司建设运营,分享项目公司收益;也可以债权或股权债权相结合的方式对PPP项目进行投资;还可参股地方政府发起设立的PPP基金,由其投资地方政府确定的PPP项目。

根据投资方式的不同,产业基金获得的收益也不同。产业投资基金以股权投资PPP项目的收入包括股权分红收益及股权转让增值收益;产业基金以债权投资PPP项目的收入主要为利息收入;还有其他合法性收入,比如获得地方性税收减免而形成的收益。

结合PPP项目的一般运作模式,引入PPP产业投资基金后的项目运作模式有如下几个关键步骤:

1)项目识别。社会资本引入产业基金作为项目股权出资方,发挥其风险识别判断能力,将风险防控的关口前移至项目谈判阶段。借助金融机构的征信系统,在项目区域选择、项目类型选择上充分发挥产业基金所具有的天然的逐利性,从经济、技术和市场等方面对方案进行可行性分析,防范投资风险。

2)项目公司实施组建。政府对于PPP项目,必须根据相关法律规定,依法合规选择社会资本。由社会资本与产业基金组成的联合体共同制定项目PPP实施方案,包括项目公司的设立、交易结构设计、出资比例、特许经营权的设置、投资者的退出、风险管理、政府监管等。

3)项目运营。产业基金与社会资本组成的社会投资人联合体共同组建项目公司,并获得政府授予的该项目的特许经营权,组织项目的实施。在项目公司的运营阶段,产业基金可以与项目发起人(股东)共同商定如何回购和退出。

4)项目移交。在特许期限满或项目合同履约期满后,项目公司应向政府转让项目的经营权和所有权,并办理SPV的清算手续。在移交时一般要求项目功能完善、设施良好、设备运行正常、工程资料齐全,能够确保项目的正常使用。

4.PPP模式下产业投资基金的退出方式

产业投资基金通常都有一定的期限,而PPP项目的周期可能长达数十年,因此参与PPP的产业投资基金一般需要多种方式退出。具体的退出方式有四种:

(1)项目清算 项目清算退出是指产业投资基金资金投入到PPP项目公司后,在项目投资公司完成项目任务(或阶段性投资任务后)后,通过项目投资公司清算(或注册资本减少)的方式,返还产业投资基金应当获取的股权收益,实现投资的退出。

(2)股权回购/转让 股权回购/转让退出是指产业投资基金资金投入到PPP项目公司后,在项目投资公司完成项目任务(或合同约定投资任务)后,由项目发起人进行股权回购;或对外转让所持有的项目股权,通过溢价回购(转让)股权、获得合伙分红方式退出。

(3)资产证券化 资产证券化退出是指产业基金资金投入到PPP项目公司后,以基础资产所产生的现金流为偿付支持,对项目资产信用增级,然后发行资产支持证券,获得投资收益后并退出。

(4)资本市场上市 资本市场上市退出是指选择经营性基础设施和特色产业中的优良资产进行打包,并在资本市场上市,实现资产增值收益。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。