第二节 如何合理地减少纳税

减税同增加收入和营业利润一样,增加了其净利润或称“底线”。通常,企业可以用许多种方法达到合理地减税目的。

一、企业的结构

即使一个经济实体是公司,而非合伙或独资企业,不同种类的公司都有不同的所得税税率。在经济实体从一种类型转变为另一种类型时,也会引起纳税款状况的变化,进而影响到企业的收益情况。此外,公司注册地所在的地区税收政策或法律,也会影响企业的税收负担。

二、购买的时机

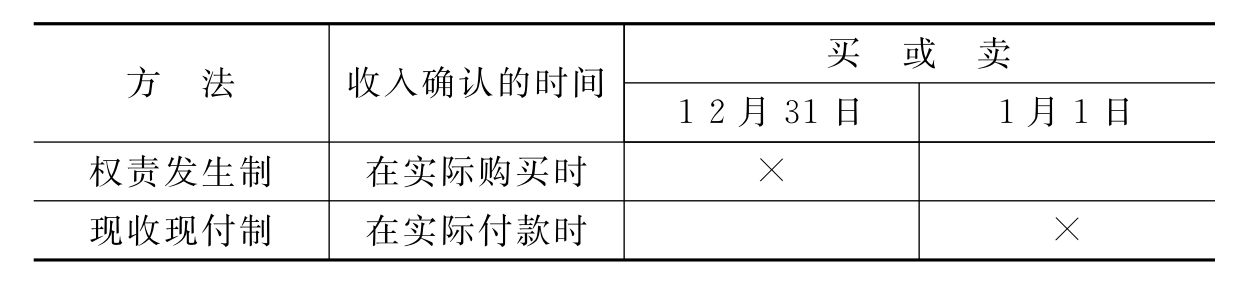

大多数会计活动是建立在权责发生制基础之上的。运用这种方法,经营活动所带来的收入,在其实际发生的会计年度予以确认;反之,如果收入在其实际取得的会计年度予以确认,那么其会计核算便遵循现收现付制。

有时,将业务仅仅推迟一天(在以1月1日作为财务年度开始的情况下,将其从12月31日推迟至1月1日),就会引起收入的确认挪至下一个年度的问题。如果在某一年度获利较多,企业可通过在同一年度冲销各种可扣除的开支而获益,即有效降低应税收入;反之,如果获利很少,或企业已经在本年度冲销了许多支出,那就可以将购买行为推迟至下一年度,即将其在下一年度扣减(由于购买支出会引起企业的现金流入,在现收现付制的情况下就会影响利润。所以企业就可通过是否开支,例如是否购买存货来影响企业利润),见表5—5。

表5-5 收益确认

三、坏账冲销的时机

那些实际已经过期而尚未收回的应收账款,有时可能收不回。与上述购买的时机完全相似,企业可将冲销坏账的时间,定在这种扣减能够带来很大好处时候,Citicorp银行于1987年冲销的拉丁美洲3000万美元的坏账,不仅可以减少其应缴纳的税金,而且还具有一定的战略意义。Citicorp当时是美国最大的银行,它所拥有的资产,远超过其人多数竞争者。由于市场情况表明,这些竞争对手将追随Citicorp银行,冲销他们自己的拉丁美洲债务坏账,但相对而言,Citicorp银行占了便宜,因为它的规模使其比竞争对手能更好的承担损失,以便在竞争中获胜。

四、折旧

政府允许企业确认因设备和不动产的磨损或过时所引起的价值减少,进而减少其应缴税金。一般来说,政府可以通过折旧政策的变更,来试图刺激某一特定行业或经济的增长。

共有三种折旧方法。例如:某一设备的购买价格为80 000美元,其寿命期为4年。三种方法的处理分别如下:

(一)直线法简单地将设备的购买价格平均分摊到其计提折旧的各年中去。因此,用80 000美元除以4,即可以得到在以后4年中,每年的计提折旧额为20 000美元。

第一年:$80 000×1/4=$20 000

第二年:$80 000×1/4=$20 000

第三年:$80 000×1/4=$20 000

第四年:$80 000×1/4=$20 000

(二)双倍余额递减法将直线法折旧率乘以2,在前例中,每年计提的折旧费为原值的1/4;而在这种方法下,每年按折余价值的1/2计提折旧费。

第一年:$80 000×1/2=$40 000(其余额80 000-40 000=40 000转至第二年度,作为计提折旧的基准数)

第二年:$40 000×1/2=$20 000(其余额80 000-40 000-20 000=20 000转至第三年度)(https://www.xing528.com)

第三年:$20 000×1/2=$10 000(其余额为80 000-40 000-20 000-10 000=10 000转至第四年度)

第四年:$10 000×1/2=$5 000

(余额没有计提完)

你会发现,在第四年年末设备价款没有全部计提折旧。由于余额被不断地乘以一个分数,因此,该余额几乎会一直存在而不为零。因此,在直线法计提的折旧额大于双倍余额递减法计提折旧额的年度,就需由双倍余额递减法转为直线法,以将折旧计提完全。

(三)年数总和法将设备的使用的年限各年年数加总(4+3十2+1=10),然后将其作为折旧率的分母,以机器设备尚可使用的年限作为分子:

第一年:$80 000×4/10=$32 000

第二年:$80 000×3/10=$24 000

第三年:$80 000×2/10=$16 000

第四年:$80 000×1/10=$8 000

(注意:这种方法已经过时,因此不常用)

正如所看到的,这些方法在计提折旧时有不同的折旧率。一般来说,应尽可能地采用加速折旧法,主要是因为这样可以减少所得税。

存货估价:先进先出法

后进先出法

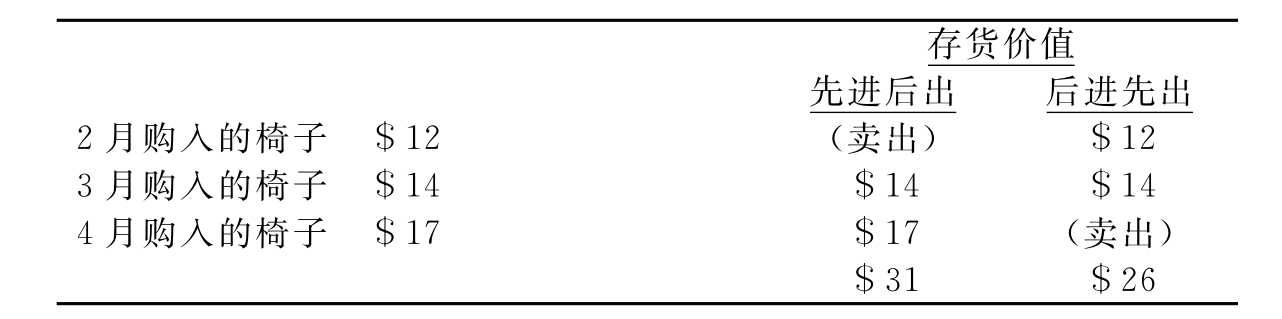

存货的计价方法同样也会影响减税额。由于存货是一种资产并且其在收益表的销货成本中得到反映,减少或增加存货将会影响“底线”。假设在经营一个家具商店。共有三把完全相同的椅子,一把椅子于2月份以12美元买进,另一把于3月份以14美元买进,还有一把以17美元于4月份买进。如果你卖了一把椅子,你可能会问这把椅子到底是2月份以12美元买进的那把,还是4月份以17美元买进的那把。如果你确定2月份的那把椅子(即最早或最先买的)是你第一把卖掉的,那么,你所用的是先进先出法(先买进的存货先卖出)。如果反之,你确定4月份的椅子(即最近或最后买的)是你最先卖出的,那么你使用的是后进先出法(后买进的先卖出)。在这种情形下,如表5—6所示,先进先出法能够增加存货的价值,而后进先出法则减少其价值。

表5—6 先进先出法和后进先出法对存货价值的影响

由于相对来说,后进先出法低估了存货的价值,它可以减少应税收益。但是管理者在某些情况下,也可能倾向于先进先出法。例如,在企业的当务之急是提高资本的情况下,存货价值的相对高估,增加了存货这项资产的价值,从而增加了资产负债表中的净资产值。同样的,由于在收益表中扣除的销货成本减少,它也会增加企业的净利润。而这可以吸引潜在的投资者和债权人(先进先出法和后进先出法都假定:作为通货膨胀的结果,存货的价格是持续上升的)。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。