最近,作者在上海某银行进行“营改增”专题讲座,交流过程中,有学员提出一个十分实际的问题:“营改增”以后,其税收负担是升了,还是降了?

对于这个问题,作为咨询专家不能回避。为了说明相关问题,作者举一个实例来进行具体分析。

企业案例

甲银行是增值税一般纳税人企业,2016年5月5日取得了一栋办公楼(抵押资产过户手段),价值1000万元,取得了适用税率为5%的增值税专用发票(上游企业是2016年4月30日前外购的,当时取得合法有效的凭证,票面上标明该楼的价值为900万元)。

为了回笼资金,2016年8月5日,甲银行以1100万元的价格将这栋办公楼出售给A公司。

试问,甲银行就这栋办公楼应交多少增值税和企业所得税(计算结果保留两位数)?

涉税计算

对于企业税收负担的变化情况,不能凭主观臆断,而是需要进行具体测算。对于甲银行处置这笔资产应当缴纳多少税款呢?具体情况计算如下:

甲银行取得的增值税进项税额为

(1000-900)÷(1+5%)×5%=4.76(万元)

甲银行当期应缴纳的增值税额为

1100÷(1+11%)×11%-4.76=104.25(万元)

城市维护建设税、教育费附加合计为

104.25×(7%+3%)=10.43(万元)

应当缴纳企业所得税

(1100-1000-10.43)×25%=22.39(万元)

甲银行当期应缴纳的增值税、城市维护建设税、教育费附加和企业所得税合计为

104.76+10.43+22.39=137.58(万元)

(注:这里有一个问题没有统一规范,有些地方解释如果是按差额计税的,则需要通过差额开票系统开具增值税专用发票,如果在这样的政策环境里,作为增值税一般纳税人的甲银行只能按增值税专用发票上注明的金额抵扣进项税4.76万元;还有一些地方则没有强调需要通过差额开票系统开具专用发票,纳税人可以全额开具专用发票且可全额抵扣。如果根据这种解释,作为增值税一般纳税人的甲银行可以抵扣增值税进项税为1000÷1.05×5%=47.62(万元)。在本案例中为分析方便,采用了前面一种说法)。

深度分析

上述计算只是一个静态的情况,如果要想了解政策变化背景下的税收负担变化方向问题,还需要进行动态分析。于是,可以进行如下讨论:

其一,在原政策条件下(营业税)这笔业务的收税负担水平如何?

其二,在过渡政策条件下这笔业务的收税负担水平如何?

(1)假设仍然在营业税条件下,转让这栋房产应当交多少税?计算如下:应交营业税为

(1000-900)×5%=5(万元)

应交城市维护建设税、教育费附加合计为

5×(7%+3%)=0.5(万元)

应当缴纳企业所得税为

(1100-1000-5-0.5)×25%=23.63(万元)

(2)在“营改增”过渡政策条件下,即该银行于2016年4月30日前外购的,当时取得合法有效的凭证,票面上标明该楼的价值为900万元,2016年8月5日转让这栋房产应当交多少税?计算如下:

应交增值税为

(1000-900)÷(1+5%)×5%=4.76(万元)(https://www.xing528.com)

应交城市维护建设税、教育费附加合计为

4.76×(7%+3%)=0.48(万元)

应缴纳企业所得税为

(1100-1000-0.48)×25%=24.88(万元)

在不同政策条件下的支出比较

其一,在营业所条件下,企业的总支出为

5+0.5+23.63=29.13(万元)

其二,在“营改增”过渡政策条件下,企业的总支出为

4.76+0.48+24.88=30.12(万元)

其三,在增值税条件下,企业的总支出为

104.25+10.43+22.39=137.07(万元)

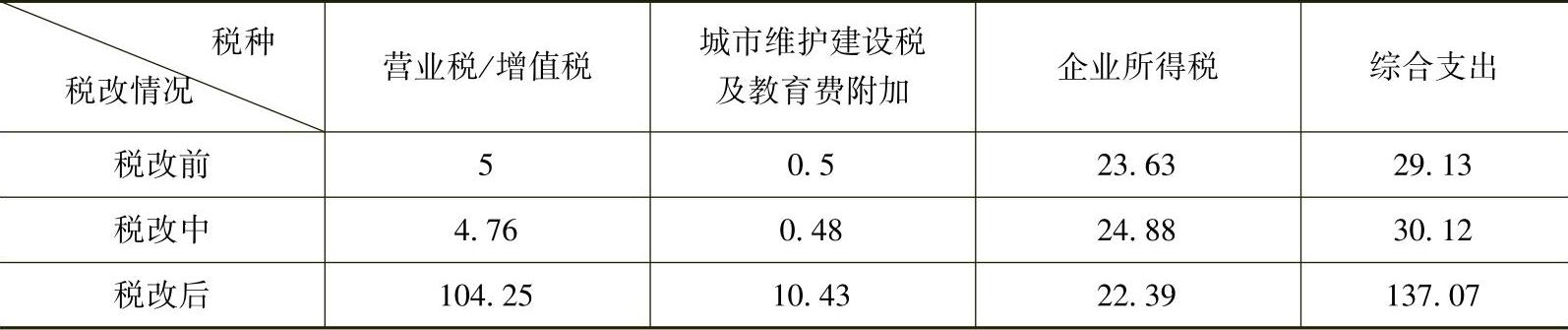

同一业务在税改前后情况如表2-1所示。

表2-1 同一业务在税改前后情况 (单位:万元)

通过以上分析可以发现:“营改增”后企业的总支出大大地增加了。

分析结论

营业税改征增值税以后,对纳税人的税务管理将产生重大影响,如果仅就不动产的处置而言,税收负担是增加了。

政策背景

《财政部、国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)附件2:《营业税改征增值税试点有关事项的规定》第一条第(八)款关于销售不动产的如下规定:

(1)一般纳税人销售其2016年4月30日前取得(不含自建)的不动产,可以选择适用简易计税方法,以取得的全部价款和价外费用减去该项不动产购置原价或者取得不动产时的作价后的余额为销售额,按照5%的征收率计算应纳税额。纳税人应按照上述计税方法在不动产所在地预交税款后,向机构所在地主管税务机关进行纳税申报。

(2)一般纳税人销售其2016年4月30日前自建的不动产,可以选择适用简易计税方法,以取得的全部价款和价外费用为销售额,按照5%的征收率计算应纳税额。纳税人应按照上述计税方法在不动产所在地预交税款后,向机构所在地主管税务机关进行纳税申报。

(3)一般纳税人销售其2016年5月1日后取得(不含自建)的不动产,应适用一般计税方法,以取得的全部价款和价外费用为销售额计算应纳税额。纳税人应以取得的全部价款和价外费用减去该项不动产购置原价或者取得不动产时的作价后的余额,按照5%的预征率在不动产所在地预交税款后,向机构所在地主管税务机关进行纳税申报。

(4)一般纳税人销售其2016年5月1日后自建的不动产,应适用一般计税方法,以取得的全部价款和价外费用为销售额计算应纳税额。纳税人应以取得的全部价款和价外费用,按照5%的预征率在不动产所在地预交税款后,向机构所在地主管税务机关进行纳税申报。

(5)小规模纳税人销售其取得(不含自建)的不动产(不含个体工商户销售购买的住房和其他个人销售不动产),应以取得的全部价款和价外费用减去该项不动产购置原价或者取得不动产时的作价后的余额为销售额,按照5%的征收率计算应纳税额。纳税人应按照上述计税方法在不动产所在地预交税款后,向机构所在地主管税务机关进行纳税申报。

(6)小规模纳税人销售其自建的不动产,应以取得的全部价款和价外费用为销售额,按照5%的征收率计算应纳税额。纳税人应按照上述计税方法在不动产所在地预交税款后,向机构所在地主管税务机关进行纳税申报。

(7)房地产开发企业中的一般纳税人,销售自行开发的房地产老项目,可以选择适用简易计税方法按照5%的征收率计税。

(8)房地产开发企业中的小规模纳税人,销售自行开发的房地产项目,按照5%的征收率计税。

(9)房地产开发企业采取预收款方式销售所开发的房地产项目,在收到预收款时按照3%的预征率预交增值税。

(10)个体工商户销售购买的住房,应按照附件3《营业税改征增值税试点过渡政策的规定》第五条的规定免征增值税。纳税人应按照上述计税方法在不动产所在地预交税款后,向机构所在地主管税务机关进行纳税申报。

(11)其他个人销售其取得(不含自建)的不动产(不含其购买的住房),应以取得的全部价款和价外费用减去该项不动产购置原价或者取得不动产时的作价后的余额为销售额,按照5%的征收率计算应纳税额。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。