金融行业是一个很容易被技术牵动的行业,几乎每一次技术的进步都会使金融业随之发生变化,在如今的数字经济时代,数字技术也将给金融业带来的伟大的变革。数字科技将在金融行业中得到充分应用,但这并不会使金融的本质发生变化,而是一定程度上大大降低金融的交易成本、创新交易方式和种类,最终实现金融行业的智能化、普惠化发展。

在数字技术的作用下,中国金融业可谓是跑步进入数字金融时代。数字金融泛指传统金融机构与互联网公司利用数字技术实现支付、财富管理、保险等其他的新型金融业务模式,在中国主要有两种表现形态:一种形态是强调数字金融的科技属性,与金融科技的概念比较接近,指利用移动互联网、大数据分析、人工智能、云计算等数字技术来帮助金融机构解决传统金融业务模式中的痛点,这也是发达国家数字金融的主要表现形态;另一种形态强调其金融属性,与互联网金融的概念更为接近,即互联网科技公司利用数字技术提供以移动互联为主要特征的替代性金融服务,弥补传统金融服务的短板。

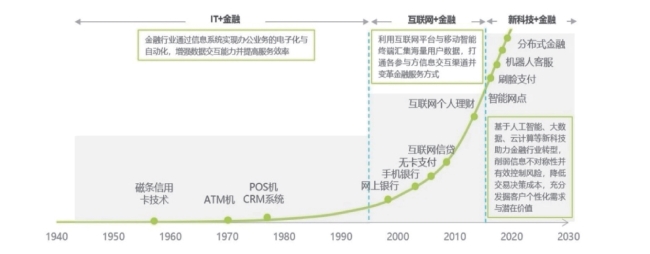

中国金融的数字化转型经历了几个不同的发展阶段(如图7-3和图7-4所示)。

图7-3 科技赋能现代金融业的发展历程

(资料来源:艾瑞咨询研究院)

图7-4 三个发展阶段

第一个阶段是从20世纪90年代开始的传统金融机构的互联网化,中国的商业银行最初开始将互联网技术应用到金融服务中。主要体现在大力推行后台服务实现IT化,如通过自动取款机、网上银行手机银行等多种终端向用户提供金融服务。到了1988年年底,中国工商银行在上海推出自动取款机;1997年,中国银行和招商银行在国内率先推出网上银行,同时推广借记卡和信用卡支付。当时人们就发现,数字技术不仅可以帮助金融机构提高工作效率和降低服务成本,而且能够突破其物理服务网点和营业时间的限制,从而加快资金融通的速度,给用户带来便捷省时的服务。但这一阶段的数字金融主要集中在简单的业务咨询、存取款、支付等基本的金融服务,用户和金融机构的连接相对薄弱,所以用户信息和金融交易数据的价值没有得到充分体现,仅仅反应在账户安全保障和金融产品销售方面。

第二阶段是中国的互联网金融时代,结合数字技术的优势,金融科技企业如蚂蚁金服、腾讯金融利用自身的海量用户,提供了互联网移动支付、网络借贷、互联网财富管理、互联网保险、网络众筹等金融服务。自2013年起,中国互联网金融业抓住了智能手机快速普及的历史机遇,积极推进技术和产品的不断创新升级,使业务规模持续增长。北京大学互联网金融发展指数显示,自2014年年初起,互联网金融规模在以每年翻一番的速度增长。在支付领域,中国第三方移动支付交易速度快、规模效应高的成本优势不断凸显;在网络借贷领域,数字技术简化贷款流程,降低借贷风险。另外,我国中小企业普遍存在显著的外部融资约束,而互联网金融的发展能够降低中小企业对内部现金流的依赖性,起到缓解中小企业外部融资约束的作用,从而在一定程度上解决中小企业融资难、融资贵的问题。[5]

这一阶段互联网金融的发展弥补了用户与金融机构连接相对薄弱的劣势,金融服务与人们的衣食住行等生活场景紧密结合,从而使人们更加积极地参与各种金融类产品和服务。在互联网金融发展过程中,我国逐渐产生了许多企业致力于研究人工智能、云计算、区块链等前沿技术,这对于数字技术和传统金融的结合也有显著的帮助,创新出了许多金融服务类产品。可见,金融的数字化转型逐渐显示出了强大的发展优势,对于驱动全球金融科技进步和市场发展提供了新动能。

互联网金融的快速发展给商业银行带来了巨大的竞争和转型压力,这就推动中国金融进入第三个发展阶段——数字金融时代,金融的数字化是一种新的金融服务体系,具体来说,它以新技术和数据为驱动力,以信用体系为基石,克服传统银行服务成本高、金融服务效率低的弊端,使所有社会阶层和群体平等的享受金融服务,并且它与日常生活和生产紧密结合,促进所有消费者在改善生活、所有企业在未来发展中分享平等的机会。换句话说,商业银行、中国银行等其他传统金融机构与金融科技企业展开深度合作,在战略、组织和金融产品层面上全面推进金融业的数字化转型,打造更加数字化和智能化的综合型金融服务平台。

由于目前商业银行在中国金融体系中仍然处于主导地位,是提高金融服务实体经济效率的关键,并具有服务集团客户的经验和流动性风险管理的优势。因此,以商业银行为代表的传统金融机构全面拥抱数字金融,就意味着中国的金融业开始进入数字金融时代。

从金融一步一步走向数字化转型可以看出,金融科技并不是突然产生的新事物,而是随着数字金融的发展而不断创新的。也就是说,技术创新与金融创新始终紧密地相连。数字金融发展以来,传统的支付业、财务管理业、保险业、消费金融业、证券交易等传统的金融服务发生了重大转变,国家积极投入大量资金将数字技术应用到传统金融业务服务中,不断促进金融的数字化转型,实现金融与科技的深度融合,从而带动金融企业与科技企业的进一步融合。

2018年,我国金融机构技术资金投入达2297.3亿元,其中投入到以大数据、人工智能、云计算等为代表的前沿科技资金为675.2亿元,占总体投入比重为29.4%。从金融机构技术资金投入结构来看,支付业务投入占比最高。艾瑞咨询预计2019—2022年,中国金融机构技术资金投入将继续增加,到2022年预计将达到4034.7亿元,其中前沿科技投入占比将增长到35.1%(如图7-5所示)。

图7-5 2018—2020年中国金融机构技术资金投入情况

(资料来源:银行、保险、证券、基金、互联网小贷、第三方支付等企业调研,艾瑞咨询数据评估模型)

在支付领域,根据央行数据统计,2018年银行金融机构共处理支付业务1751.92亿笔,而非银行支付机构发生网络支付业务5306.1亿笔。非传统的支付方式已经赶超传统金融机构。例如,支付宝、微信等第三方支付模式的广泛应用,这些新形式的支付交易模式推动着我国支付业务技术资金的投入规模增长。2018年,我国支付业务技术资金投入达1033.6亿元,其中前沿科技投入仅为152.6亿元,占比较低。但随着支付数字化、智能化的发展,艾瑞预计2019—2022年,支付企业对前沿科技的资金投入将快速增长,到2022年支付企业前沿科技投入预计增长到337.2亿元(如图7-6所示)。

图7-6 2018—2022年中国支付业务技术资金投入情况

(资料来源:企业调研,艾瑞咨询研究院)(https://www.xing528.com)

在银行理财领域,传统银行理财业务除了选择与具备流量优势的互联网金融公司合作,还进行了自身技术的创新和强化。目前,银行信息化建设已经相对成熟,2018年理财业务技术资金投入达到了306.9亿元,并且预计2019年往后将持续增长(如图7-7所示)。

图7-7 2018—2022年中国银行理财业务技术资金投入情况

(资料来源:银行调研,艾瑞咨询研究院)

近几年,伴随着智能化应用的逐渐发展和信息化建设投资力度的扩大,中国保险企业也开始加大保险科技投入,其中,头部保险企业和互联网保险公司的布局更加迅捷,以中国平安、中国人寿、中国太保、中国人保为代表的大型保险机构纷纷将“保险+科技”提到战略高度,并且积极出资设立保险科技子公司。根据艾瑞测算,2019年中国保险机构的科技投入达319亿元,预计2022年将增长到534亿元(如图7-8所示)。新技术对于传统保险行业来说,有效扩展了场景数据边界,更丰富了保险数据化场景,全面实现全域数据化,促进了保险行业的数字化转型。

图7-8 2018—2022年中国保险机构科技投入情况

(资料来源:保险公司调研,艾瑞咨询统计)

在消费金融业务领域,金融科技的有效使用主要体现在使平台更好地利用其业务中产生的数据,定制和优化其产品模型和风控模型,从而降低坏账风险、满足用户需求。消费金融业务2018年技术资金投入达157.1亿元,其中前沿科技投入达93.6亿元(如图7-9所示),在前沿科技的各项技术中,云计算、人工智能、大数据技术的投入占比都很高。

据统计,2018年在证券技术的资金投入中,主要是建设以基础IT为主的非前沿科技(如图7-10所示),但随着数字技术的创新发展,未来至2022年,证券业将大力投入资金于各项前沿科技。在资金投入中,对不同应用前景的技术,其侧重点也有所区别。例如,对云计算与大数据的基础建设,以及AI、RPA/IPA这类应用场景明显的技术,将作为投入重点;区块链等这类以应用探索为主的技术,将主要由头部企业进行投入。

图7-9 2018—2022年中国消费金融业务技术资金投入情况

(资料来源:企业调研,艾瑞咨询研究院)

图7-10 2018—2022年中国证券业务技术资金投入情况

(资料来源:中国证券业协会,证券公司调研,艾瑞咨询研究院)

随着数字技术的不断革新,智能客服、RPA/IPA等技术将逐渐替代传统金融业务中的流程化、重复性的人力工作。从图7-11艾瑞咨询的预测数据可知,智能客服的利用率逐渐增加,不仅可以提供24小时的不间断服务,而且极大地降低错误率。另外,提升人工替代率,用技术替代人力大大降低了人工服务成本的投入,全面实现银行业的数字化转型。

进一步来说,金融的本质就是服务实体经济,是与人们的日常生活和生产紧密结合的。真正将金融与生活生产融为一体,对普通消费者而言,金融不再是冷冰冰的金融产品,而是支付宝、余额宝、花呗、芝麻信用等已成为家常便饭的生活方式的改变,为实体经济的发展带来了新的商业模式;对企业来说,尤其是中小型企业,数字金融增加了实体经济的融资渠道,通过大数据技术获得客户的数据信息,并以此甄别客户的信用状况和经营状况,不需要资产抵押就可以为他们提供相应的金融服务,有效解决长尾人群融资难的问题。[6]可见,数字金融降低了实体经济获得金融服务的成本,低门槛、低成本的金融服务成为万众创新大众创业的保障。

图7-11 2018—2022年中国金融机构智能客服人工替代率

(资料来源:银行、保险、证券、基金等金融机构调研,艾瑞咨询研究院)

近年来,中国数字金融走在世界前列,其发展大大降低了金融的风险,无论是传统银行的数字转型,还是新型互联网企业发展起来的数字金融系统,面向农业、小微企业、创新型企业、供应链企业都提供了之前难以提供的服务,都能更好地服务于实体经济,对实体经济的发展、复苏和转型提供强大的助力与赋能。

免责声明:以上内容源自网络,版权归原作者所有,如有侵犯您的原创版权请告知,我们将尽快删除相关内容。